10年期国债收益率逼近1.82%,创历史新低 业内:现阶段债市更倾向于定价“适度宽松”的货币政策

- 生活

- 2024-12-11 00:51:02

- 33

每经记者 宋钦章 每经编辑 张益铭

“实施更加积极的财政政策和适度宽松的货币政策”“加强超常规逆周期调节”“要大力提振消费、提高投资效益,全方位扩大国内需求”⋯⋯12月9日举行的中央政治局会议传递稳增长信号,对债市形成了利好支撑。

从债市的反应来看,国债收益率连续两日陡峭下行,下行幅度超10个BP。市场认为,现阶段债市更倾向于定价“适度宽松”的货币政策,后续关注财政政策方面更清晰的部署。

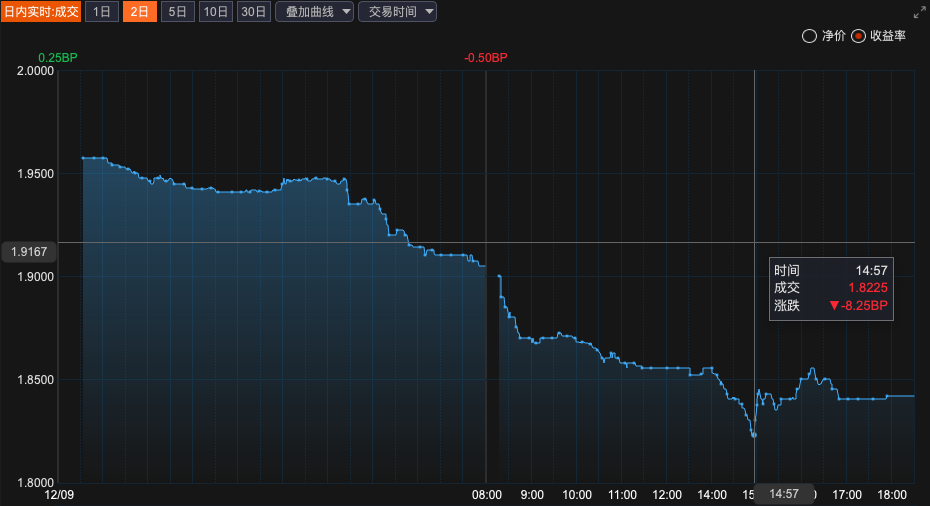

昨天下午,债市已经出现明显反应。10年期国债“24附息国债11”到期收益率一度从接近1.95%的位置下行至1.905%位置收盘。

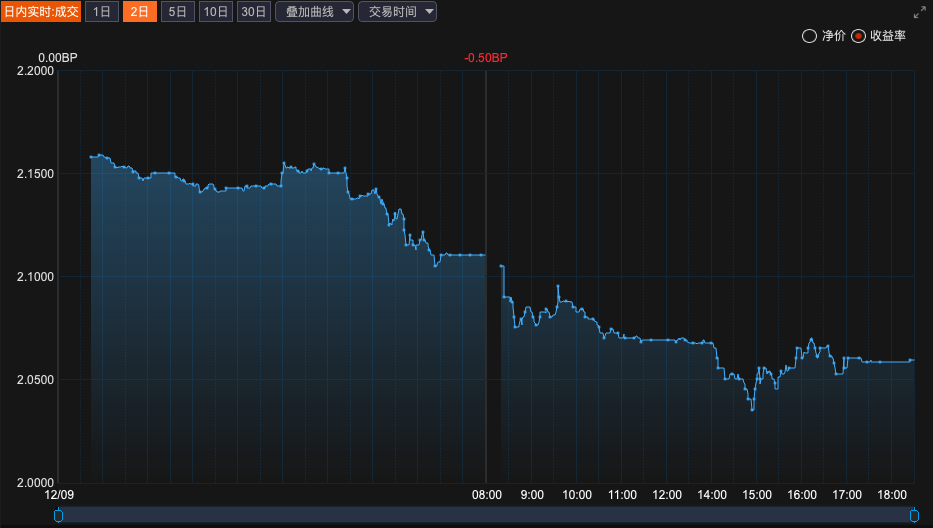

今天,债市延续昨日走势,“24附息国债11”到期收益率开盘立即击破1.9%,来到1.85%左右位置,盘中一度逼近1.82%,创历史新低。30年期国债“24特别国债06”到期收益率今日也出现逼近2%的走势。

回顾整个交易日行情,10年期国债到期收益率整体呈下行态势,但下午15:00左右,债市情绪迎来一定反转,导致收益率在抵达1.82%前止步,出现小幅上行后,稳定在1.84%左右位置。

针对债市走势,市场普遍认为是受政策信号的刺激。其中,“适度宽松的货币政策”的表述超出此前预期,短期内更受债市关注。

东吴固收首席分析师李勇在接受记者采访时表示,“更加积极的财政政策”与“适度宽松的货币政策”分别指向赤字率和降息幅度的提升。财政政策和货币政策能够协同作用的重要一点在于维持相对低的利率,一方面可以熨平债券发行时资金面的波动,另一方面低利率令政府的举债成本相对较低,这有利于债务的可持续性。

在他看来,目前阶段,“适度宽松的货币政策”给市场带来的想象空间更大。“回顾过去十几年的货币政策表述,我们可以发现,大多数年份仍秉持稳健的货币政策,‘适度宽松’这一措辞并不常见,上一次货币政策出现‘适度宽松’的表述,还要追溯到2008年和2010年。以2008年为例,为了应对金融危机带来的冲击,政策层面采取了大幅降息的举措,1年期存款基准利率从高点3.87%一路降至2.25%,降幅高达40%。此次‘适度宽松’的货币政策表述再次出现,传递出了非常积极的信号。”

德邦固收首席分析师吕品在受访时表示,市场对明年宽松的货币政策有较强的预期,并且从过去一段时间的实践上,货币政策一直也是相对宽松的;财政政策上,市场对明年能出哪些具体有效的财政政策相对预期不足,本轮表达相对超过市场的预期。

在这种财政政策尚没有具体措施落地的情况下,他认为,现阶段债市更多沿着前期的惯性,定价相对更加清晰的货币政策,可能暂时忽视后续财政政策中的超常规逆周期调节。

展望2025年的债市走向,吕品告诉记者,关键看货币政策和财政政策节奏的时间差,以及房价、通胀是否能产生底部回升的循环,以及出口和对外贸易的变化。

李勇对记者分析,首先,财政政策和货币政策的空间和力度会影响债市走向,但低利率是这两项政策实施的方向,因此无需担心债券收益率明显向上。其次,债市受金融周期和库存周期两方面的影响。一方面,这取决于在一揽子增量政策的刺激下,实体经济的融资需求能否回稳,从而切换到“宽信用”阶段;另一方面,还要看工业企业能否从主动去库存的经济萧条阶段转向被动去库存的经济复苏阶段。

他认为,一旦进入到“宽信用”或者“被动补库存”阶段,会存在“股债跷跷板”的风险。而在阶段切换的过程中,“股牛”和“债熊”并不会同步出现,而是会存在一定的时滞,股票偏左侧布局先进入牛市,而后债券再转熊。

天风固收孙彬彬团队认为,对于债市,后续即使有超常规的逆周期调节,但只要降息在途,债市就可以保持乐观,无非是曲线形态可能存在平与陡的阶段性变化。超常规的逆周期调节工具落地后,逐步关注“政策底”到“金融底”的变化。

在国盛固收杨业伟团队看来,在实体经济企稳以及融资回升之前,预计货币政策宽松的基调不会发生明显变化。因而在当前情况下,该团队认为后续利率依然有较大的下行空间,建议保持长久期策略。

华创固收周冠南团队则认为,除了宏观调控政策基调外,本次政治局会议对地产、消费、外需等领域的政策态度也更加积极。后续关注即将召开的中央经济工作会议,在“加强超常规逆周期调节”方面更清晰的部署。

封面图片来源:视觉中国-VCG111496923453

有话要说...